Il y a des centaines de façons d’acquérir l’indépendance financière, mais il y a une chose que tous ceux qui y sont arrivés ont en commun : ils savent comment éviter et minimiser les pertes.

Comprendre la perte est la meilleure façon de devenir ou de rester financièrement indépendant. Vous découvrirez dans cet article, basé sur le livre de Jim Paul, What I Learned losing a Million Dollars, pourquoi les traders et investisseurs font souvent de mauvais choix, la véritable clé du succès dans des marchés turbulents et comment prendre des décisions d’investissement rationnelles.

Il est difficile de savoir à qui faire confiance quand il s’agit de nos finances et il n’y a malheureusement pas de solutions miracles pour devenir financièrement indépendant. Même les plus grands investisseurs multimillionnaires ne sont pas d’accord sur le sujet, mais il y a bien un conseil vital qu’ils partagent presque tous : ne perdez pas d’argent !

Le milliardaire américain Warren Buffett par exemple, suit deux règles fondamentales quand il s’agit d’investir :

« Règle n° 1 : Ne jamais perdre de l’argent. Règle n° 2 : Ne jamais oublier la règle n° 1 » — Warren Buffett

Alors comment peut-on éviter les pertes ou du moins les minimiser pour devenir financièrement indépendant ?

[sc name= »AdsenseHeader »]

La « perte » est un mot désagréable. Cela rappelle à certains d’entre nous des membres de la famille ou des amis décédés. Ce terme a des connotations négatives même quand on nous rappelle parfois un match de foot ou un pari. Cette même réaction psychologique affecte également le comportement des traders et investisseurs, mais il n’y a pourtant rien de fondamentalement mauvais dans la perte. Le problème est que les gens le prennent souvent personnellement. Ils sentent qu’ils ont fait quelque chose de mal et ont du mal à l’accepter.

Les émotions peuvent brouiller notre jugement

Admettre ses erreurs n’est jamais facile. C’est pourquoi un grand nombre de traders ignorent les signes précurseurs d’une catastrophe et espèrent que les marchés boursiers tournent en leur faveur. Le danger est que cela n’arrive pas souvent et quand cela arrive, une perte raisonnable peut rapidement se transformer en une perte quasi irréversible.

Car nous ne sommes pas des créatures de pure logique et nous voulons voir des modèles et des simplifications là où il n’y en a pas. La raison nous dit de réévaluer notre investissement, mais nos émotions nous conseillent d’attendre encore un peu.

[sc name= »Blinkist »]

Le comportement de la foule est un facteur important de pertes financières

Nous sommes beaucoup plus susceptibles de prendre exemple sur les autres lorsque nous sommes motivés par la peur de rater une occasion. Nous sommes plus susceptibles de suivre la foule si nous avons peur de perdre de l’argent ou si nous pensons pouvoir faire une bonne affaire.

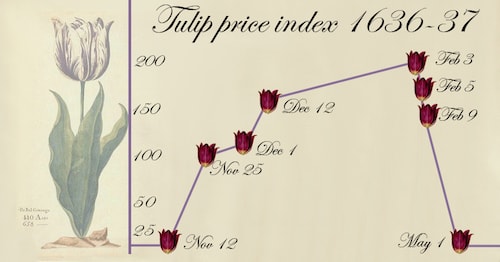

Un exemple classique est la tulipomanie Hollandaise du XVIIe siècle. Les commerçants des Pays-Bas étaient obsédés par les tulipes. Par conséquent, le prix des bulbes a commencé à monter en flèche jusqu’au point où un seul bulbe pouvait valoir autant que ce que la moyenne des personnes pouvait gagner en dix ans. C’était le comportement de la foule dans sa forme la plus pure. Chacun a acheté des tulipes parce que tout le monde faisait la même chose. La bulle a éclaté et les investisseurs ont été anéantis.

Ne prenez pas de risques avant d’avoir établi un plan clair basé sur une analyse solide de la situation.

Un bon plan réduit la probabilité que nos émotions prennent le pas sur notre processus décisionnel. Pour éviter cela, il est essentiel de se poser les bonnes questions avant d’effectuer n’importe quel investissement :

- Quel genre d’investissements vais-je faire ? À long terme ou à court terme ?

- Quelles règles vais-je définir pour guider mes décisions ?

- Suis-je le genre d’investisseur qui attend que les prix du bois atteignent un niveau prédéterminé avant d’acheter ?

- Ou suis-je plus susceptible d’être l’investisseur qui remplit son portefeuille d’investissement avec du soja lorsque le mauvais temps est annoncé ?

Ne lancez pas d’ordre d’investissement avant de savoir comment en sortir

Il est difficile d’arrêter quand on s’amuse dans un casino. Bien sûr, vous pourriez avoir perdu un peu d’argent, mais la nuit ne fait que commencer, les boissons coulent à flot et qui sait — votre chance pourrait bien tourner. Mais comme tous ceux qui ont été dans cette situation vous le diront, le moyen le plus facile de perdre de l’argent est de ne pas partir à temps.

Fixez une limite de ce que vous êtes prêt à risquer de perdre et sortez une fois que vous l’avez atteint. Quoique vous choisissiez, planifier votre sortie avant d’entrer dans un investissement est le seul moyen de s’assurer que vos décisions ne seront pas affectées par vos émotions, vos erreurs de logiques ou par le comportement de la foule.

[sc name= »Partagez »]

[sc name= »Contenu correspondant »]